Lo que estemos dispuestos a ganar o perder a la hora de invertir, nos permitirá definir cuál es nuestro perfil de riesgo. Y para cada perfil, hay activos financieros que se ajustan más a ese riesgo que queremos asumir.

Si aún no definiste tu perfil de riesgo, te invito a leer este artículo: ¿Cómo saber qué Tipo de Inversor/a soy?

El paso siguiente es avanzar con inversiones acordes a tu perfil.

Para ello, es importante conocer los distintos tipos de activos financieros y sus tipos de riesgo asociados.

Aquí veremos definiciones y ejemplos que te darán mayor claridad sobre el tema.

¿Qué es un activo financiero?

Un activo financiero es un instrumento de inversión (puede ser un título o una anotación contable) el cual le confiere al comprador el derecho a recibir un ingreso futuro de parte del emisor de la deuda.

Estos son intercambiables y el dinero también cae dentro de esta categoría.

Los activos financieros pueden ser emitidos por diferentes entidades económicas, como el Gobierno, una empresa o un banco, y no tienen un valor físico (como sí pasa con los activos tangibles, por ejemplo, un inmueble).

Esta es una de las formas posibles de las que disponemos para transformar nuestros ahorros en inversiones, donde el comprador se hace con un activo (derecho a cobrar) y el vendedor de un pasivo (obligación de pagar).

Los activos financieros en el mercado

Podemos encontrar los activos financieros en dos tipos de mercado, según cuál sea la etapa de su creación en la que se encuentre el activo:

- Mercado Primario: cuando los títulos son nuevos, es decir, recién emitidos y, entonces, son negociados por primera vez

- Mercado Secundario: es el mercado en el que se intercambian los títulos ya vigentes

Es decir que, apenas se emite un activo financiero, este se comercializa en el mercado primario y, una vez que un inversor lo adquiere, ya comienza a negociarse en el mercado secundario.

¿Cómo se clasifican los activos financieros?

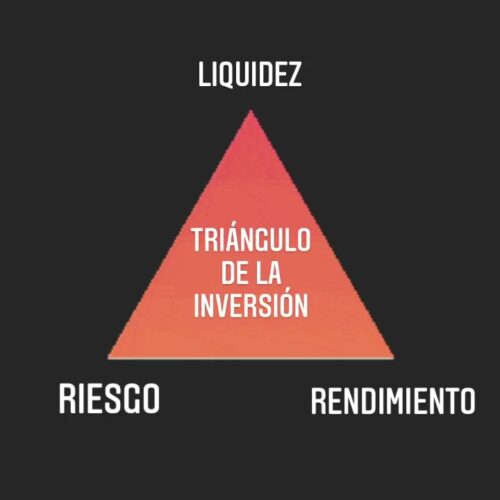

Podemos clasificar a los activos financieros considerando el riesgo que cada uno de ellos representa y así elegir a cuáles de ellos destinar nuestro dinero.

¿En base a qué se mide el riesgo de cada activo? El mismo está definido por la probabilidad de que el emisor no cumpla con sus compromisos de pago.

En consecuencia, encontramos tres niveles de riesgo: bajo (perfil conservador), medio (perfil moderado) y alto (perfil agresivo).

A mayor riesgo, mayor rentabilidad asociada.

Activos financieros: ejemplos

Estos son algunos ejemplos de activos financieros según el tipo de riesgo.

Riesgo Bajo:

- Títulos públicos nacionales, provinciales y municipales (incluye Bonos y Letras)

- Letras del Banco Central

- Fideicomisos financieros

- Obligaciones negociables

- Fondos Comunes de Inversión (FCI) de renta fija⠀⠀⠀

- Certificados de depósito

- Bonos de ahorro⠀⠀

Riesgo Medio

- Acciones

- Fondos Comunes de Inversión (FCI) de renta variable

- Acciones de otras Bolsas del mundo

Riesgo Alto

- Futuros de títulos públicos, monedas, acciones, productos agropecuarios

- Opciones de títulos privados y públicos

- Fondos Comunes de Inversión (FCI) cerrados

- Criptomonedas, por ejemplo, los Bitcoin

- Cualquier otro tipo de inversión que posea auditoría ni ofrezca algún tipo de garantía

Gestionar el riesgo de nuestras inversiones

Más allá del perfil de cada uno, mi experiencia personal me ha demostrado que siempre es importante gestionar el riesgo para reducir las pérdidas y maximizar las ganancias.

¿Cómo lograrlo? Diversificando.

Realizando inversiones en instrumentos variados y con distintos grados de riesgo.

Nivelando en base a nuestra capacidad de inversión y ahorro, de poder permanecer en mercado sin vender en mal momento y de cuánta liquidez necesitemos según la etapa de nuestra vida, entre otros factores.

Hacer inversiones planificadas y bien analizadas es una de las mejores estrategias para obtener buenos resultados a mediano y largo plazo.

En mi curso de Introducción a las Inversiones vas a aprender los principales instrumentos financieros, acciones, ETF, Bonos, estrategias de inversión a largo plazo. Y cómo armar tu cartera de inversión!